Le imprese circolari rischiano meno e rendono di piu'

Grazie all'economia circolare siamo in grado di ridurre quel 45% di emissioni di gas serra che non possono essere eliminate neppure con l'adozione di fonti rinnovabili, contrastando così il cambiamento climatico, la perdita di biodiversità e l'inquinamento. L'economia circolare si basa, infatti, sui tre principi di evitare scarti ed emissioni, prolungare l'utilizzo di prodotti e materiali e rigenerare i sistemi naturali.

A questi vantaggi se ne aggiungono altri di natura finanziaria, secondo il white paper Circular Economy. A De-Risking Strategy and Driver of Superior Risk-Adjusted Returns, presentato oggi da Università Bocconi, Ellen MacArthur Foundation e Intesa Sanpaolo.

A questi vantaggi se ne aggiungono altri di natura finanziaria, secondo il white paper Circular Economy. A De-Risking Strategy and Driver of Superior Risk-Adjusted Returns, presentato oggi da Università Bocconi, Ellen MacArthur Foundation e Intesa Sanpaolo.

L'analisi di 222 società quotate in Europa, attive in 14 diversi settori, evidenzia infatti che l'adozione dei principi dell'economia circolare riduce sensibilmente il rischio di default di un'impresa e, a parità di rischio di mercato, garantisce rendimenti azionari migliori.

I ricercatori, guidati da Claudio Zara del GREEN (Centre for Research on Geography, Resources, Environment, Energy & Networks dell'Università Bocconi), sviluppano un Circularity Score basato su dati e informazioni reperibili nelle banche dati finanziarie, e attraverso la metodologia messa a punto sono in grado di assegnare un punteggio alla circolarità di ogni impresa. Il Circularity Score è poi funzionale per indagare le relazioni con le principali variabili di performance finanziaria, quali quelle con il rischio di default a uno e cinque anni e con il rendimento azionario aggiustato per il suo rischio.

"Per arrivare a una misura affidabile di circolarità delle imprese," spiega Zara, "abbiamo analizzato 19 proposte metodologiche avanzate finora in letteratura, nessuna delle quali era in grado di assegnare un punteggio continuo a un'entità aziendale che fosse economico e materiale".

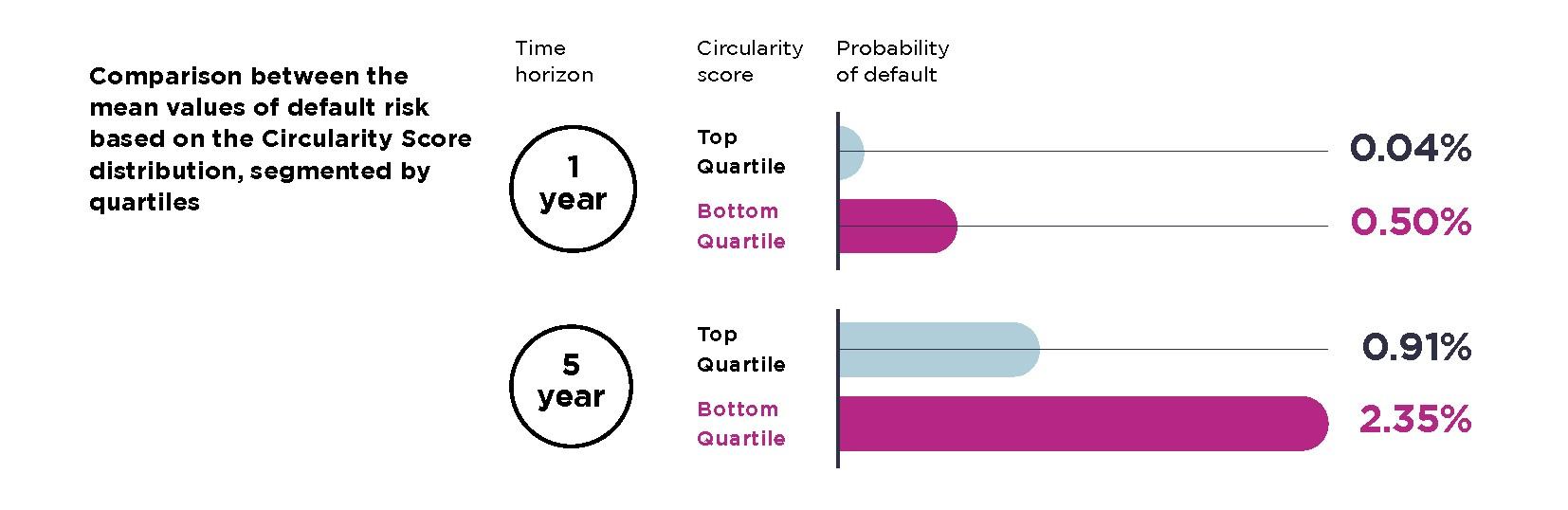

L'effetto della circolarità risulta evidente comparando i risultati del 25% di imprese con il Circularity Score più alto (le più circolari) e il 25% con il Circularity Score più basso (le meno circolari).

l rischio di default a un anno aumenta di più di 12 volte, passando dallo 0,04% per le imprese più circolari allo 0,5% per quelle con il Circularity Score più basso. Il rischio di default a 5 anni passa dallo 0,91% al 2,35%.

Per quanto riguarda la performance finanziaria aggiustata per il suo rischio sistematico, l'indicatore che la misura (il Treynor Ratio) passa da 0,22 per le imprese più circolari a -0,73 per quelle che lo sono meno.

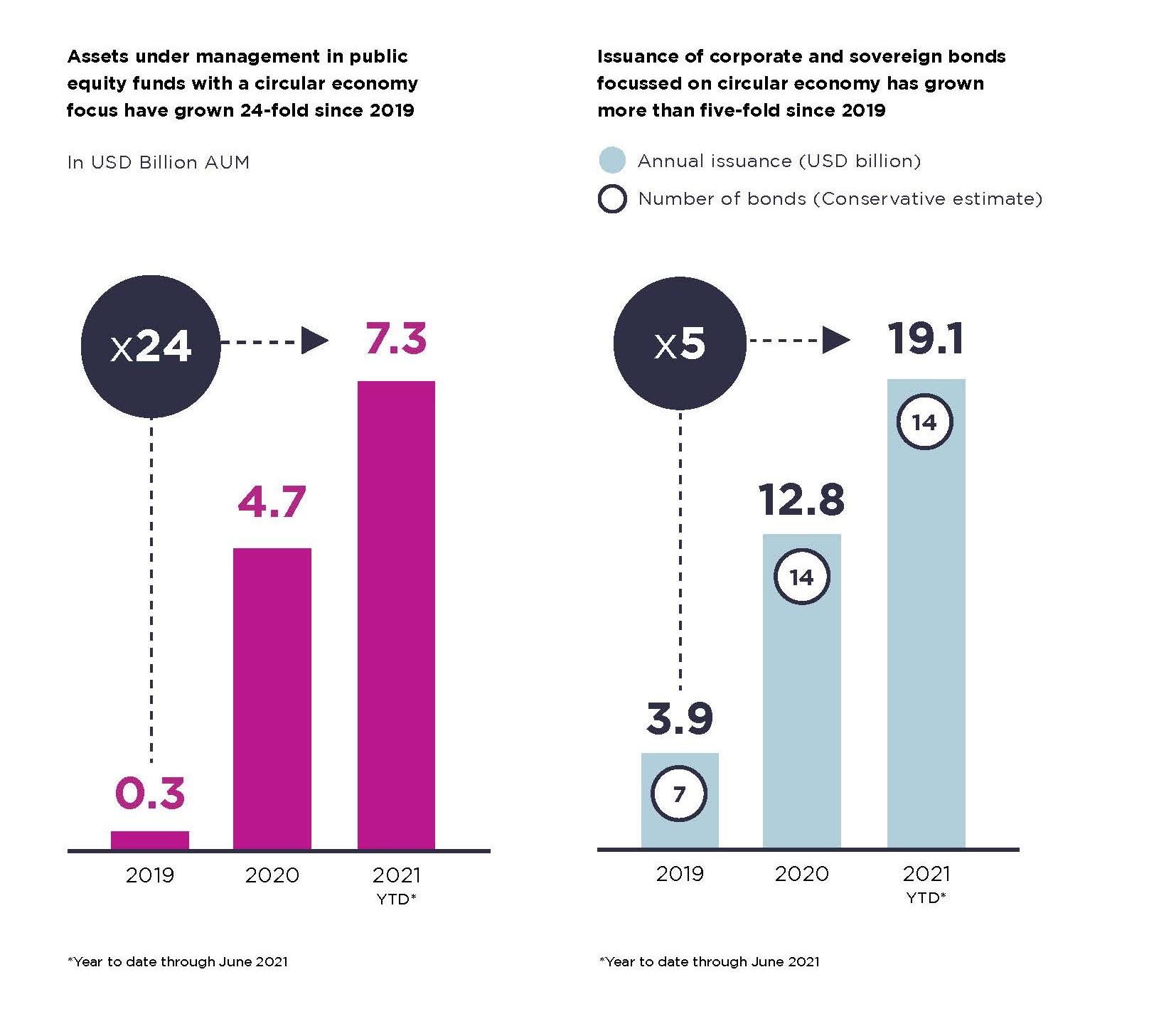

L'attrattività, in termini finanziari, della circolarità è confermata da alcune tendenze di mercato. Il numero di fondi di investimento dedicati all'economia circolare è aumentato dai 2 del 2018 ai 13 del 2021, e il patrimonio gestito è passato dagli $0,3mld di dicembre 2019 ai $7,3mld di maggio 2021, aumentando di ben 24 volte. Dal dicembre 2019 sono state emesse almeno 35 obbligazioni sovrane o d'impresa legate all'economia circolare.

Gli studiosi cominciano a osservare anche alcune evidenze preliminari del miglior rendimento e resilienza delle attività legate all'economia circolare. Nella prima metà del 2020 i fondi di investimento circolari hanno ottenuto una performance più alta del 5% rispetto ai benchmark di categoria di Morningstar. Come esempio di una metodologia di analisi applicata a diverse aziende in altrettanti settori, i ricercatori, confrontando due emissioni obbligazionarie per il resto simili, hanno osservato che, di fronte alla crisi causata dal COVID, quella legata all'economia circolare ha perso meno valore e ne ha recuperato più rapidamente quando i mercati hanno cominciato a girare. Tale evidenza è riscontrata anche nelle altre analisi svolte dal team di ricerca.

Il capitolo finale del white paper racconta come una banca internazionale come Intesa Sanpaolo stia concretamente utilizzando i risultati della ricerca accademica per orientare la propria attività in ambito di sostenibilità e circolarità.