La compensazione differita puo' rivelarsi insider trading

Gli insider di società quotate possono utilizzare informazioni non pubbliche che possono avere un impatto sul prezzo delle azioni (le cosiddette Material Non-Public Information, MNPI) a fini di arricchimento personale. Questo comportamento è definito come insider trading ed è pesantemente perseguito dalla U.S. Security Exchange Commission. Tuttavia, gli insider a volte trovano scappatoie legali per continuare a comprare o vendere titoli.

Secondo la legge federale statunitense sui titoli, in particolare la Regola 10b-5, agli insider delle società quotate è vietato impegnarsi in attività di insider trading, perché violerebbero il dovere fiduciario che hanno nei confronti degli azionisti. La legge può anche essere ribadita da indicazioni più restrittive della società. Ciononostante, i manager e i consiglieri possono impegnarsi in transazioni che sfuggono ai regolamenti di insider trading dell'azienda e alla Regola 10b-5.

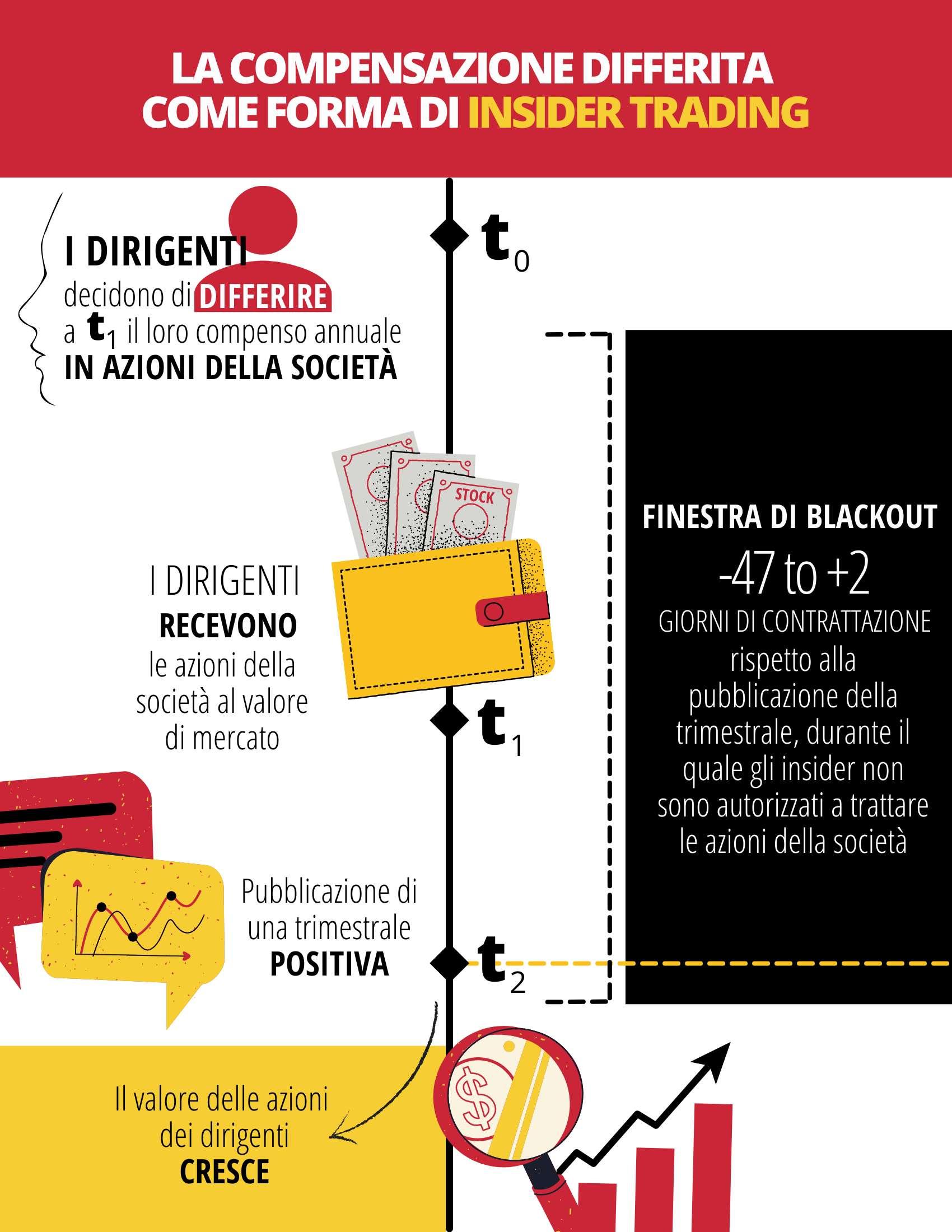

Uno strumento interessante a disposizione degli insider è rappresentato dai piani di compensazione differita, che sono al centro di un paper di prossima pubblicazione di Francesca Franco (Dipartimento di Accounting). Quando i dirigenti decidono di differire il loro compenso annuale, devono concordare con l'azienda - entro la fine dell'anno solare precedente a quello in cui il compenso sarà maturato - la proporzione del compenso da differire, la scelta dell'investimento, le date delle operazioni di differimento e le forme e i tempi di distribuzione. Le alternative d'investimento più comuni includono indici azionari, buoni del tesoro e azioni della società.

Infografica di Weiwei Chen

L'opzione di differire il pagamento regolandolo in azioni della società permette ai dirigenti di convertire parte o tutto il loro stipendio base annuale e altre forme di retribuzione in azioni della società da consegnarsi in una data futura e questa scelta è considerata irrevocabile.

Quindi, come conseguenza delle peculiarità incorporate nei piani di compensazione differita in azioni, Francesca Franco e il suo co-autore Oktay Urcan (University of Illinois at Urbana-Champaign) indagano se i dirigenti utilizzino i pagamenti differiti in azioni per comprare azioni dell'azienda quando l'acquisto sul mercato aperto violerebbe la Regola 10b-5 e se i dirigenti traggano profitto da queste transazioni regolando i tempi e il contenuto delle comunicazioni aziendali intorno alle date di consegna delle azioni.

Da un ampio campione di compensazioni differite in azioni tra il 2000 e il 2014, l'articolo fornisce solida evidenza che i dirigenti utilizzino queste transazioni come sostituti per gli acquisti sul mercato delle azioni dell'azienda. In particolare, una frazione significativa dei pagamenti differiti avviene durante le finestre di blackout (da -47 a +2 giorni di contrattazione rispetto alle date di pubblicazione della trimestrale, durante il quale gli insider non sono autorizzati a trattare le azioni della società).

Vale la pena considerare l'evidenza portata alla luce da Franco e Urcan: i dirigenti realizzano sostanziali rendimenti anomali dai loro differimenti, e questo risultato è ancora più forte quando la distribuzione avviene durante i periodi di blackout.

Infine, l'entità della compensazione differita è significativamente associata al segno delle notizie rilasciate intorno alle date delle transazioni differite, con entità significativamente più alte prima della divulgazione di buone notizie sugli utili e più basse prima del rilascio di cattive notizie. Questi risultati suggeriscono che i dirigenti che si fanno pagare in modo differito traggono profitto da queste transazioni attraverso i tempi e il contenuto delle comunicazioni aziendali intorno alla data programmata di consegna.

Francesca Franco, Oktay Urcan. "Executive Deferral Plans and Insider Trading." Accepted article published online, Contemporary Accounting Research. DOI: https://doi.org/10.1111/1911-3846.12752.